카카오엔터 고가인수 의혹 바람픽쳐스

매각 당시 '완전' 자본 잠식 중

바람픽쳐스, 카카오엔터 영업권 손상의 0.4%에 불과

타법인으로 조사 확대 불가피

|

|

▲카카오엔터테인먼트. |

[에너지경제신문 박기범 기자] SM엔터테인먼트 인수 과정에서 ‘시세 조종’혐의를 받는 카카오엔터테인먼트가 또 다른 문제로 ‘사법리스크’에 직면했다. 이번에는 고가인수 과정에서 매도자와 매수자가 공모했다는 혐의다. 카카오엔터의 문어발식 확장 과정에서 고가인수 논란이 있었던 터라 검찰 수사가 바람픽쳐스로 끝나지 않을 전망이다.

4일 법조계에 따르면 서울남부지검 금융조사2부는 배우 윤정희의 남편인 이준호 카카오엔터 투자전략부문장을 핵심 피의자로 입건해 수사 중이다. 검찰은 이 부문장이 아내인 윤정희가 투자한 제작사 바람픽쳐스에 매각 차익을 얻게 할 목적으로, 또 다른 피의자인 김성수 카카오엔터 대표와 공모했다고 보고 있다. 김성수 대표 역시 피의자 신분으로 수사를 받고 있다.

카카오엠이 인수할 당시 바람픽쳐스는 ‘완전’ 자본잠식 중이었다. 2019년 말 기준 바람픽쳐스의 자본총계는 (-)16.4억원으로 자본금 1억원을 크게 밑돌았다. 하지만 카카오엠은 바람픽쳐스를 200억원에 인수했다. 검찰은 카카오엠이 제작사 고가인수 뒤 200억원 증자과정에서 자사에 400억원의 손해를 입혔다며 특경법상 배임 혐의를 적용했다고 알려졌다.

카카오엔터테인먼트는 카카오 그룹 계열사 중에서도 인수합병(M&A)가 가장 많았던 곳이다. 2018년까지는 7개의 종속기업만 있었던 카카오엔터는 2022년 말 기준 53개의 종속기업을 거느리고 있다. 여타 다른 계열사보다 공격적인 M&A를 했고 그 결과 같은 기간 매출은 1876억에서 1조8648억원으로 10배 늘었고 총자산은 2521억원에서 3조4543억원으로 14배 늘었다.

◇ 카카오엔터의 오버 밸류 투자, 양날의 검

M&A 과정에서 고가 인수는 양날의 검이다. 웃돈 이상의 추가적인 가치 상승이 만만찮기 때문이다. 투자가 실패한다면 ‘승자의 저주’에 빠지기 쉽다. 만약 가족·특수관계인간 거래 등 ‘공모’ 정황이 있다면 사법리스크까지 불거질 수 있다.

카카오엔터는 그간 공격적인 투자를 했다. 2018년에는 매출 1.54억원이었던 인도네시아 웹툰 플랫폼 업체인 네오바자르를 현금 139억원, 기업가치 200억원에 인수하기도 했다.

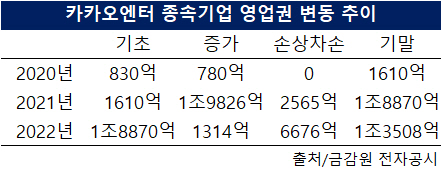

문어발식 확장 과정에서 웃돈도 많이 지불했다. 2020년 초 830억원이었던 영업권은 20배 이상 증가해 1조8870억원이 되었다. 2021년 말 카카오엔터의 총자산 3조 7176억원의 절반 이상이 영업권이었다는 의미다. 영업권은 인수 및 합병하는 과정에서 웃돈으로 지불한 가치를 계상하는 계정이다.

|

|

▲카카오엔터 종속기업 영업권 변동 추이. |

2조에 육박하는 영업권은 1년이 지난 2022년 부메랑으로 돌아왔다. 지난해 카카오엔터는 영업손실 138억원을 냈는데 당기순손실은 6298억원으로 불어났다. 기타비용으로 6676억원에 달하는 손상차손이 잡혔기 때문이다. 영업권의 3분의 1에 해당하는 손상차손이 잡힌 것이다.

손상은 회수가능가액이 장부가액보다 적을 경우 인식한다. 회수가능가액은 사용가치와 순공정가치를 비교해 큰 금액으로 산정하지만, 통상적으로 사용가치만 판단하곤 한다. 사용가치는 무형자산을 사용해 얻을 수 있는 현금의 가치를 측정하는 것이다. 즉 미래현금흐름을 현재가치할인법(DCF)을 활용해 추정한다.

◇ 거액의 손상=경영진 인정한 ‘오버 밸류’

카카오엔터처럼 영업권의 1/3을 한 번에 손상으로 잡는 경우는 흔치 않다. 대규모 인수가 코로나19에 집중되었다는 점을 고려할 때 영업권 손상은 단시일 내로 이뤄졌다.

또 손상 절차상 경영진도 인지했을 가능성이 매우 높다. 카카오엔터는 영업권 손상 검토 시 경영진이 승인한 재무예산에 근거해 판단했다. 카카오엔터 내에서 짠 대략적인 현금흐름을 바탕으로 평가하는 것이다. 밸류에이션을 오랜 기간 담당한 관계자는 "보통은 평가회사의 사업계획을 받아서 현금흐름 추정이 합리적인지 질의응답 등을 통해 검토한다"면서 "이를 통해 결과치가 나오면 회사와 이야기를 하며 보완한다"고 설명했다.

회사의 재무예산을 기초로 하고 산정하더라도 향후 회수가능성이 현재 장부가액보다 떨어진다는 의미다. 그는 "영업권 손상을 염두해 두고 인수하지 않겠지만 손상을 계상했다는 것은 회사에서도 인수 당시의 밸류를 평가 후 조금 달리 보고 있다는 것"이라고 덧붙였다.

카카오엔터가 오버 밸류로 인해 손상을 인식했고, 경영진이 검토했다는 점을 고려할 때 경영진 스스로 과중한 웃돈을 줬다는 걸 자인한 셈이다.

◇ 카카오엔터 M&A 관련 조사, 이제 시작

투자은행(IB) 업계에서는 카카오엔터 M&A 관련 검찰조사가 이제 시작이란 관측이 우세하다. 가장 주목하는 M&A는 카카오엔터의 드라마 제작사 아크미디어 투자다.

아크미디어의 최대주주는 코리아그로쓰제1호사모투자 합자회사로 원아시아파트너스가 조성한 펀드로 알려져 있다. 또 아크미디어의 회장은 지창배 원아시아파트너스 대표다. 금감원 자본시장특별사법경찰(특사경)은 SM엔터테인먼트 시세조종혐의로 그를 소환조사하기도 했다.

그리고 카카오엔터가 투자할 당시 아크미디어는 "당사는 기업가치 1조원 이상을 일컫는 국내 현존 유니콘 기업 가운데 설립 후 가장 빠르게 유니콘에 진입한 기업으로 기록됐다"고 자평하기도 했다.

IB업계 관계자는 "만약 카카오엔터가 아크미디어에 보답성 밸류에이션으로 투자했다면 심각한 일이다"이라면서 "다만 카카오 투자 수장과 아크미디어 회장이 나란히 SM엔터테인먼트 시세 조종 혐의를 받기에 밸류에이션 역시 의심이 들 수밖에 없다"고 말했다.

December 04, 2023 at 04:30AM

https://ift.tt/pRSqgA6

카카오엔터, 경영진도 자인한 오버밸류 투자...'사법리스크로 확대' - 에너지경제

https://ift.tt/rcpbJgv

Bagikan Berita Ini

0 Response to "카카오엔터, 경영진도 자인한 오버밸류 투자...'사법리스크로 확대' - 에너지경제"

Post a Comment